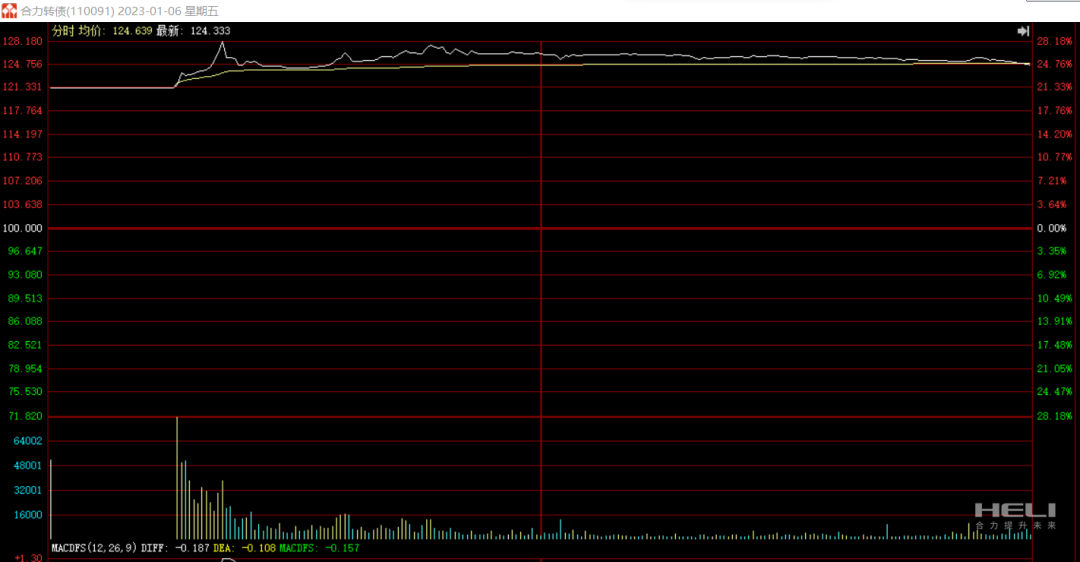

1月6日,总额20.47亿元的安徽合力可转换公司债券在上海证券交易所正式挂牌上市交易,转债简称“合力转债”,转债交易代码“110091”。当日,“合力转债”发行价100元/张,集合竞价开盘价121元/张,收盘价124.33元/张,实现24.33%的首日涨幅,本次项目募集资金净额20.45亿元于2022年12月19日划转至安徽合力专户。“合力转债”的成功发行上市标志着安徽合力运用市场化手段公开发行可转换公司债券项目的圆满完成,标志着安徽叉车集团公司资本化、证券化三年行动方案核心项目的成功落地。项目完成后,安徽合力资本市场直接融资总额增加至30.24亿元,直接融资比重提升至36.75%,运用资本市场有力支持安徽叉车集团战略产业布局发展。

合力转债上市首日价格走势

本次公开发行可转换公司债券项目于2022年3月启动,6月获得股东大会审议通过,7月获中国证监会受理,10月获中国证监会发行审核委员会审核通过,11月获中国证监会发行批文,在获得批文后的一个多月内便完成了此次A股可转换公司债券项目的发行路演、优先配售、网上申购、中签摇号及注册上市等多项工作,发行效率在近3年省内同类项目中排名前列。

安徽合力公开发行可转换公司债券网上路演现场

对于本次公开发行可转债项目,安徽叉车集团公司党委书记、董事长、总经理,安徽合力股份有限公司党委书记、董事长杨安国在发行路演活动上指出,安徽合力上市26年来,始终坚持自主创新,保持高比例研发投入,持续巩固提升核心竞争优势,上市以来年营业收入、净利润复合增长率分别达15.34%和11.70%,实现经营业绩持续稳定增长;同时安徽合力坚持现金分红、注重投资者回报,上市以来累计派发现金红利29亿元,占累计实现净利润的38.41%。杨安国指出,结合合力“十四五”发展战略目标发行可转债募集资金20.47亿元,围绕主责主业、通过产业投资实现在新能源工业车辆及智能制造环节的产业升级和关键零部件领域的强链补链。在不断创造价值的同时,运用市场化手段,结合资本的力量为合力实现高质量可持续发展奠定坚实基础。杨安国强调,作为国有控股上市公司,未来我们将以习近平新时代中国特色社会主义思想为指导,认真贯彻落实党的二十大精神,深入运用新发展理念,加速创新驱动发展步伐,以企业的高质量、可持续发展积极回报社会,回报投资者对合力的信任!

杨安国致辞

百年征程风正劲,奋楫扬帆再出发。未来安徽合力将始终坚持“以人为本 以精品回报社会”的核心价值观,加速创新驱动发展步伐,以本次公开发行可转债资本运作为契机,进一步聚焦“电动化、低碳化、智能化、网联化、国际化”发展展开产业布局。在不断创造价值的同时,持续运用资本的力量为合力高质量可持续发展奠定坚实基础。